En el primer trimestre de 2021, la Superfinanciera reportó 22.388 nuevos venezolanos vinculados al sistema financiero. Sin embargo, esta población denuncia que las barreras persisten para acceder a estos servicios.

Si bien el camino de la inclusión financiera de los migrantes y refugiados venezolanos es una de las ‘puntas de lanza’ para la integración socioeconómica de esta población en Colombia, aún existen muchos tropiezos por superar, entre ellos el más álgido: el reconocimiento del Permiso Especial de Permanencia (PEP) como un documento válido en todas las entidades bancarias para abrir cuentas de ahorro y acceder a otros productos.

Pese a ello, desde el 1 de enero del año 2017 se han vinculado al sistema financiero colombiano unos 264.989 ciudadanos venezolanos, una cifra que aunque parezca elevada aún es incipiente considerando que en el país hay 1,7 millones de migrantes venezolanos, de los cuales 759.584 se encuentran con estatus migratorio regular.

En el primer trimestre de 2021, más de 22.388 migrantes venezolanos fueron vinculados al sistema financiero, según informó recientemente la Superintendencia Financiera de Colombia en un reporte consolidado de 24 entidades bancarias del país.

Estas personas tuvieron la oportunidad de abrir cuentas bancarias y acceder a otros servicios financieros con el Permiso Especial de Permanencia (PEP), el Permiso Especial Complementario de Permanencia (PECP) —en el caso de solicitantes de refugio— el Permiso Especial de Permanencia para el Fomento de la Formalización (PEPFF), cédula de extranjería o pasaporte venezolano.

De acuerdo con el informe del organismo técnico, adscrito al Ministerio de Hacienda, la vinculación de los venezolanos al sistema financiero aumentó en un 44,17 por ciento en relación con el cuarto trimestre del año 2020, y ello ocurrió a pesar de que por decreto las fronteras con Venezuela estaban cerradas. Por lo que la Superfinanciera concluye que no hay una correlación directa entre el número de venezolanos que ingresan al país y el incremento en las vinculaciones. “En consecuencia, lo que se está presentando es una mayor bancarización de las personas venezolanas que ya viven en Colombia”, precisan.

Los diez municipios colombianos que registraron mayor inclusión financiera de ciudadanos venezolanos son Bogotá, Medellín, Bucaramanga, Cúcuta, Cali, Cartagena, Barranquilla, Santa Marta, San Gil, Itagüí y Chía,.

Sin embargo, son muchas las trabas a las que se enfrentan estos extranjeros al momento de abrir una cuenta bancaria en Colombia, tal como lo refiere Maibelys Ávila, presidenta de la Asociación Salto Ángel, en Riohacha. Desde esta organización han implementado el programa Grupos de Ahorro Local (GAL) para brindar educación financiera y hábitos de ahorro a la población migrante venezolana. Allí identificaron que en algunas entidades bancarias les exigen documentos de difícil acceso en Venezuela, como lo es el pasaporte vigente con sellos de Migración Colombia, referencias comerciales o un historial crediticio en el país.

“Además les exigen un contrato laboral de una empresa, algo difícil porque la mayoría de los migrantes trabaja en la informalidad y vive de la venta diaria. En otras entidades los rechazan por la nacionalidad, no los admiten bajo ninguna circunstancia”, dice Ávila.

La dificultad más grave es la falta de reconocimiento de los Permisos Especiales de Permanencia (PEP) como un documento válido de identificación en algunas entidades bancarias, a pesar de que por disposición del Gobierno nacional a través de la Superintendencia Financiera se emitió la circular 82, con fecha del 13 de noviembre de 2019, en la cual se ordena la validez del PEP para la apertura y contratación de productos y servicios financieros.

Fuente: Informe trimestre 2021 Superintendencia Financiera de Colombia

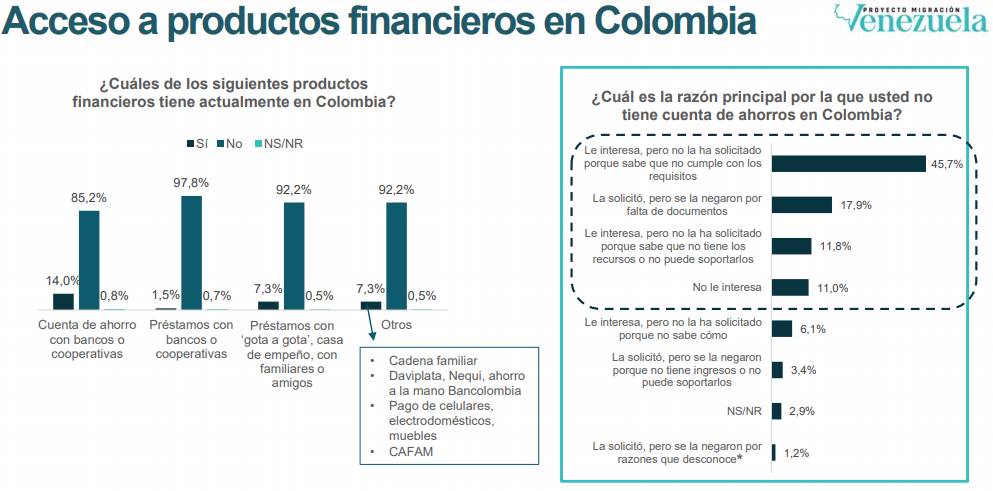

Precisamente, la Encuesta de Calidad de Vida e Integración de los Migrantes Venezolanos en Colombia, realizada por el Observatorio del Proyecto Migración Venezuela, identificó que solo el 14 por ciento de la población migrante entrevistada tiene una cuenta de ahorros con bancos o cooperativas, y el 7,3 por ciento maneja sus finanzas personales por medio de aplicaciones financieras virtuales como Daviplata, Nequi y Ahorro a la mano, de Bancolombia.

Asimismo, la razón principal por la que los migrantes no tienen acceso a cuentas de ahorro en Colombia —confirmó el estudio del PMV— es porque el 45,7 por ciento de los venezolanos encuestados cree que no cumplen con los requisitos necesarios. A su vez, un 17,9 por ciento aseguró que solicitaron el producto pero les fue negado por falta de documentación.

El Centro de Pensamiento Diásporas Think Tank también ha estudiado este tema. En enero pasado publicaron los resultados de una investigación cualitativa sobre remesas e inclusión financiera de población migrante y refugiada en Colombia. Alexandra Castro, cofundadora de este centro académico en Bogotá, sostiene que llegaron a la conclusión de que muy pocas entidades bancarias del país están implementando programas para acoger a la población migrante venezolana recién llegada. “Si bien hay venezolanos con servicios financieros, la mayoría logró acceder a ellos porque tenían cédulas de extranjería”, precisa.

En un grupo focal realizado para esta investigación de Diásporas Think Tank, los migrantes denunciaron actitudes de discriminación y xenofobia cuando tratan de acceder a servicios financieros. Además identificaron desconocimiento de los representantes o asesores de las entidades financieras en el marco procedimental para abrir cuentas a la población migrante y refugiada.

“A pesar de que hay iniciativas impulsadas por un par de bancos con el apoyo de organismos de cooperación internacional, está lejos de ser una práctica sistemática y de cumplirse en todos los bancos la circular de la Superfinanciera”, puntualiza la investigadora, quien espera que el panorama cambie con la medida de regularización masiva que está implementando el Gobierno con el Estatuto Temporal de Protección para Migrantes Venezolanos.

Fuente: Observatorio del Proyecto Migración Venezuela – Encuesta de calidad de vida e integración de los migrantes venezolanos en Colombia, diciembre 2020

Por su parte, Freddy Castro, gerente de la Banca de las Oportunidades, mencionó un punto álgido en el camino de la integración financiera de los migrantes y refugiados que, según explicó, están trabajando para solucionarlo. “Actualmente no se puede verificar de manera expedita los datos que están presentando los migrantes venezolanos en las entidades bancarias, y no se puede hacer porque falta una base de datos detallada de ellos”, explica Castro, quien confía que la caracterización que hará el Estatuto de Protección también ayude en ese sentido.

Para contribuir a una solución, la Organización Internacional del Trabajo (OIT), Acnur, USAID y PNUD convocaron recientemente a organizaciones de venezolanos a participar en grupos focales para trabajar en la construcción de una guía de orientación sobre inclusión financiera de población migrante y refugiada proveniente de Venezuela. La guía estará lista a finales de agosto.

Una de las entidades que ha venido sorteando estas barreras para atender a los migrantes es Bancamía, de la Fundación Microfinanzas BBVA. Esta compañía ha emprendido diversas acciones con el fin de ampliar su oferta de productos y servicios hacia los venezolanos en Colombia, con iniciativas de educación financiera y capacitación para el emprendimiento.

Según detalla Oscar Romero, vicepresidente de riesgos de Bancamía, han atendido a cerca de 3.900 clientes venezolanos. De estos, unos 680 han accedido a créditos para el fortalecimiento y desarrollo de sus pequeños negocios, que en su mayoría son en actividades de alimentos y pequeñas peluquerías.

Considerando que las mayores dificultades de acceso las afrontan los migrantes venezolanos que no han definido su situación de permanencia en el país, la implementación del Estatuto de Protección Temporal podría ser la hoja de ruta para incrementar las cifras de la integración financiera.

Esta medida del Gobierno nacional no solo permitirá tener más información de los migrantes, sino que les brindará documentos válidos ante todas la instituciones financieras, sin ningún dipo de discriminación. De entrada, ganan los migrantes y gana la economía colombiana al formalizar y bancarizar a una fuerza laboral que aportará al crecimiento productivo del país.

Por: Milagros Palomares @milapalomares